Як купити акції Bank of America (BAC) в Україні

Про компанію Bank of America

Bank of America – найбільша фінансова корпорація, що надає банківські та інвестиційні послуги. За даними ФРС США, холдинг є другою за величиною банківською установою країни. Розмір його активів досягає $261,9 млрд. У рейтингу найбільших банків світу від S&P Global Inc Банк Америки знаходиться на восьмому місці. Тому купити акції Bank of America прагнуть багато інвесторів.

Один із найбільших на сьогодні банків світу створений вихідцем із сім’ї італійських емігрантів Amadeo Pietro Giannini. У 1904 році на території Сан-Франциско він зареєстрував Bank of Italy для обслуговування емігрантів. З того часу минуло вже понад 100 років. За цей час банк змінив свою назву, пройшов стадії об’єднань та злиття з іншими фінансовими організаціями.

Вартість акцій Bank of America (динаміка цін)

Банк пережив кілька ключових періодів зростання. Перший припав на 1990 роки, коли період економічного процвітання підняв всю економіку США. Банк скористався цією обставиною, щоб оговтатися від потрясінь кінця 80-х. У 1986 та 1987 роках корпорація зазнала величезних збитків. Вони утворилися внаслідок невдалого розміщення кредитів у країнах Латинської Америки. Ці події вплинули на акції Bank of America. Ціна їхня знизилася. У грудні 1987 року акції Bank of America на біржі подешевшали до $4,31.

Графік зміни ціни акцій у 1976 – 1988 роках

Починаючи з середини 1990 року курс акцій Bank of America почав стрімко зростати. У липні 1999 року він досяг позначки $39,88.

У жовтні 1998 року Bank of America купив фінансовий холдинг NationsBank. Після цього цінні папери об’єднаної компанії взяли паузу. Їхня ціна знизилася, оскільки інвестори придивлялися до роботи новоствореної установи. У листопаді 2000 року вартість акцій Bank of America складала близько $20.

Котирування акцій Bank of America почали зростати з кінця 2000 року. Зростання тривало до 2007 року. За цей час ціна акцій Bank of America зросла більш ніж удвічі й досягла позначки $53,82.

Фінансова криза поставила всю банківську галузь на межу катастрофи. Банк Америки постраждав більше за інших. Купівля гіганта кредитних карток MBNA у 2005 році виявилася несвоєчасним придбанням. З 2008 до 2010 року банку довелося щорічно списувати від $20 до $30 мільярдів за кредитними картками. Додатковий тиск чинила покупка у 2008 році компанії Countrywide Financial. Цей крок дозволив банку збільшити обсяг іпотечних кредитів. Але житловий бум дав тріщину. У результаті банку довелося виплачувати десятки мільярдів доларів за судовими позовами.

Все це негативно вплинуло на акції компанії Bank of America. У лютому 2009 року відбувся їхній справжній обвал до позначки $4,01.

Відновлення економіки США тривало набагато довше, ніж очікувала більшість інвесторів. До кінця 2011 року акції Bank of America перебували під тиском. Їхнє зростання почалося в січні 2012 року і тривало до листопада 2019 року.

Криза, спричинена пандемією COVID-19, не дозволила цінним паперам банку зростати далі. Хороша фінансова звітність за 2019 рік, підкріплена даними про доходи $48,891 млрд, змусили інвесторів знову купувати акції Bank of America. Динаміка зміни їх вартості знову набула позитивної спрямованості.

Де придбати акції Bank of America (BAC)

Основним торговим майданчиком, де відбувається продаж та купівля акцій Bank of America, є американська фондова біржа NYSE. Отримати доступ на цю біржу можуть не всі. Приватні інвестори можуть купити папери банку лише за допомогою брокера. При цьому брокерська компанія має:

- Мати ліцензію, що дає право працювати із цінними паперами на американській біржі.

- Бути зареєстрованим учасником торгів на біржі NYSE.

Здебільшого це американські брокерські компанії. Інвесторам з Європи скористатися послугами цих компаній непросто. Складнощів може виникнути безліч. Наприклад:

- Підвищені вимоги до мінімального депозиту (від 10 000 дол. і вище).

- Наявність рахунки в іноземному банку.

- Застосування складної системи оподаткування.

Як показує практика, простіше та вигідніше вкладати CFD-контракти за допомогою форекс-брокерів.

Як купити акції Bank of America на біржі або через брокера

Для укладання договору CFD необхідно відкрити рахунок у брокерській компанії.

Після того як торговельний рахунок буде відкрито, необхідно:

- Завантажити та встановити на комп’ютер торгову програму.

- Переказати на рахунок гроші.

- Вибрати у списку торгових активів термінала акції американського банку.

- Проаналізувати ціновий графік акцій Bank of America.

- Ознайомитись з новинами та оцінити їх можливий вплив на ціну активу.

- Купити цінні папери через торговельний термінал.

Сигнал на купівлю активу може бути отриманий в результаті технічного аналізу цінового графіка. Наприклад, пробій верхньої межі фігури «Східний трикутник» є хорошим сигналом для покупки цінних паперів Bank of America.

Пробиття «Східного трикутника»

За такою ж схемою можна купувати акції різних компаній та сформувати інвестиційний портфель. Необов’язково це мають бути цінні папери іноземних фірм чи корпорацій. Можна придбати інші, щоб диверсифікувати ризики.

Що впливає на ціну та чи варто купувати акції Bank of America

Більшість своїх доходів (90%) Банк Америки генерує на внутрішньому ринку. Тому найбільший вплив на його котирування надають внутрішні фактори:

- Фінансові показники холдингу за звітний період.

- Управлінські рішення: купівля великого активу, відкриття нового напряму діяльності тощо.

- Дані про стан банківського сектора.

- Інформація про іпотечне кредитування.

- Дані про кількість ощадних внесків.

- Наявність чи відсутність виплат за судовими позовами.

- Інформація про дивідендні виплати.

На акції можуть впливати й зовнішні чинники. Глобальні кризи негативно позначаються на світовій банківській системі.

Акції Bank of America та дивіденди з них

Починаючи з 2000 року дивіденди акцій Bank of America виплачуються регулярно. Винятком є перший квартал 2009 року, коли дивіденди не виплачувались через кризу.

Рік/квартал | Сума дивідендних виплат на одну акцію (в $) | Дивідендна дохідність акцій Bank of America (в %) | ||||||

1 | 2 | 3 | 4 | 1 | 2 | 3 | 4 | |

2020 | 0,18 | 0,18 | 0,18 | 0,18 | 3,20 | 2,95 | 2,98 | 2,12 |

2019 | 0,15 | 0,15 | 0,18 | 0,18 | 2,00 | 1,96 | 2,37 | 2,17 |

2018 | 0,12 | 0,12 | 0,15 | 0,15 | 1,59 | 1,56 | 2,22 | 2,03 |

2017 | 0,075 | 0,075 | 0,12 | 0,12 | 1,27 | 1,24 | 1,77 | 1,50 |

2016 | 0,05 | 0,05 | 0,075 | 0,075 | 1,33 | 1,38 | 1,79 | 1,31 |

2015 | 0,05 | 0,05 | 0,05 | 0,05 | — | — | — | 1,40 |

2014 | 0,01 | 0,01 | 0,05 | 0,05 | — | — | — | — |

2013 | 0,01 | 0,01 | 0,01 | 0,01 | — | — | — | — |

2012 | 0,01 | 0,01 | 0,01 | 0,01 | — | — | — | — |

2011 | 0,01 | 0,01 | 0,01 | 0,01 | — | — | — | — |

2010 | 0,01 | 0,01 | 0,01 | 0,01 | — | — | — | — |

2009 | — | 0,01 | 0,01 | 0,01 | — | — | — | — |

2008 | 0,64 | 0,64 | 0,64 | 0,32 | — | — | — | — |

2007 | 0,56 | 0,56 | 0,64 | 0,64 | — | — | — | — |

2006 | 0,5 | 0,5 | 0,56 | 0,56 | — | — | — | — |

2005 | 0,45 | 0,45 | 0,5 | 0,5 | — | — | — | — |

2004 | 0,8 | 0,8 | 0,45 | 0,45 | — | — | — | — |

2003 | 0,64 | 0,64 | 0,8 | 0,8 | — | — | — | — |

2002 | 0,6 | 0,6 | 0,6 | 0,64 | — | — | — | — |

2001 | 0,56 | 0,56 | 0,6 | 0,6 | — | — | — | — |

2000 | — | — | 0,56 | 0,56 | — | — | — | — |

Як продати акції Bank of America (BAC)

Інвестор може не тільки продати акції Bank of America, коли на ринку складається несприятлива ситуація, а й отримати від цього фінансову вигоду. Різниця між ціною купівлі та продажу активу буде зафіксована брокером та зарахована на торговий рахунок інвестора.

Визначити момент, коли слід продати цінні папери, можна шляхом технічного аналізу з урахуванням фундаментальних факторів. Наприклад, при формуванні на графіку графічної фігури «Прапор», спрямованої проти тренду і пробитті його нижньої межі можна сміливо продавати актив і фіксувати прибуток. Ця операція у торговому терміналі виконується в один клік.

Графічна фігура «Прапор» на ціновому графіку

Головні акціонери Bank of America

Зараз у вільному обігу перебуває 8651 млн акцій компанії. 68,25% цінних паперів належить інституційним інвесторам. Найбільші з них показані у таблиці.

Інвестор | Кількість акцій (в млн) | Відсоток від загальної кількості | Вартість (у $ млрд) |

BERKSHIRE HATHAWAY INC | 1010,1 | 11,67 | 30,626 |

VANGUARD GROUP INC | 613,5 | 7,09 | 18,602 |

BLACKROCK INC | 509,9 | 5,89 | 15,460 |

STATE STREET CORP | 320 | 3,69 | 9,703 |

WELLINGTON MANAGEMENT GROUP LLP | 183,4 | 2,12 | 5,563 |

FMR LLC | 180,4 | 2,08 | 5,469 |

PRICE T ROWE ASSOCIATES INC | 144,2 | 1,66 | 4,372 |

Прогноз акцій Bank of America

Хоч більш ніж 70-відсоткове зростання у порівнянні з березнем 2020 року, акції банку досі не відновили свої позиції, зафіксовані перед початком пандемії. Нині вони торгуються на 11% нижче від пікових значень лютого 2020 року. На ціну паперів негативно вплинули дані фінансового звіту за 4-й квартал 2020 року. Загальний виторг корпорації склав $20,1 млрд, що на 10% менше, ніж роком раніше.

Багато аналітиків вважають, що наслідки пандемії відчуватимуться протягом усього 2021 року. Уповільнення економічного зростання негативно вплинули на здатність підприємств та приватних осіб погашати позички, що призвело до накопичення банком резервів на покриття втрат за кредитами. У той самий час очікується, що виторг банку зростатиме, переважно з допомогою зростання споживчих витрат.

Більшість аналітиків роблять оптимістичний прогноз акцій Bank of America на 2021 рік. Вони впевнені, що зростання вартості цінних паперів банку продовжуватиметься в рамках цінового коридору $26–44.

Передбачуваний ціновий канал акцій Банку Америки

Цікаві факти про компанію Bank of America

- Фінансування знімання відомого фільму “Віднесені вітром” здійснювалося Банком Америки.

- Холдинг активно займається благодійністю. 2020 року він заявив про виділення $1 млрд на підтримку програми расової рівності.

Ліквідність комерційного банку та її різновиди

Як правило, вкладників насамперед цікавить ліквідність комерційних банків, яким вони довірили свої гроші.

Ліквідність банку демонструє співвідношення наявних у нього активів до його фінансових зобов’язань перед вкладниками.

Самі зобов’язання бувають:

- Реальними – їх можна побачити на балансових рахунках (кредити, векселі, депозити, ощадні сертифікати);

- Умовними – показані на так званих позабалансових рахунках (банківські гарантії, поруки та інше).

Під активами, що фігурують у розрахунку, маються на увазі ресурси, які можна швидко повернути в гроші:

- національна валюта (у тому числі й та, що знаходиться в касах відділень та банкоматах);

- державні облігації;

- метали;

- міжбанківські позики;

- корпоративні акції;

- позички на невеликий та тривалий відрізок часу фізичним та юридичним особам;

- лізингові операції.

Платоспроможність буває поточна (здатність позичальника до негайного виконання взятих зобов’язань) і відкладена у часі (короткострокова, середньострокова, довгострокова).

Залежно від джерел формування ліквідність буває:

- накопичена;

- покупна.

Під накопиченою розуміються кошти, накопичені банком у процесі комерційної діяльності. Сюди можна віднести вклади інвесторів і готівку, зароблену організацією у процесі надання послуг та продажу продуктів.

До покупної відносяться кошти, які можна придбати на міжбанківському ринку. До них входять міжбанківські позики та кредити, отримані від головного державного регулятора банківської сфери. В Україні, наприклад, таким регулятором є Центральний банк України.

Ліквідність має бути збалансованою. Її протилежністю є прибутковість. Чим більше в організації власних коштів, тим вище її здатність своєчасно виконати зобов’язання, взяті перед вкладниками.

Комерційні банки володіють стовідсотковою можливістю до виконання зобов’язань лише на етапі створення, коли всі ресурси організації є її власністю. Прибутковість при цьому дорівнює нулю.

У процесі подальшої роботи баланс прибутковості та платоспроможності зміщується (остання знижується), оскільки вклади клієнтів та видача кредитів є однією з основних статей доходу установи.

Управління ліквідністю банку

Управління платоспроможністю банківської установи зводиться до запобігання дисбалансу ліквідності. Якщо остання надмірно висока, знижуються прибутки. Якщо низька, організація може бути визнана банкрутом.

На платоспроможність істотно впливає низка внутрішніх та зовнішніх умов. До перших відносяться:

- якість власних та залучених ресурсів;

- пов’язаність пасивів з активами у тимчасових рамках;

- менеджмент;

- бренд репутації.

Хороші показники ліквідності банку забезпечує надійна капітальна база, що складається з власних коштів.

Важливим чинником ліквідності банків є якість ресурсів, виведена нами на початок вищенаведеного списку.

Під якістю мається на увазі оперативність їхнього конвертування активів у гроші для погашення заборгованостей. При цьому активом виступають і самі гроші, які не потрібно конвертувати. Саме вони використовуються для миттєвого виконання зобов’язань.

До зовнішніх умов:

- економіко-політична ситуація;

- система рефінансування;

- ефективність нагляду;

- розвиток міжбанківського ринку.

Сприятлива економічна та політична обставини у державі та світі створює умови для розвитку банківської діяльності, зміцнює впевненість капіталовкладників, гарантуючи рентабельність роботи фінансової організації, удосконалення її сервісів та підвищення якості цінних паперів, що випускаються.

Якість роботи міжбанківського ринку формує сприятливе середовище для перерозподілу вільних фінансових ресурсів між банками та рефінансування центробанком комерційних, що підтримує платоспроможність останніх. Водночас центробанк контролює наявність необхідних ресурсів у комерційних фінансових організацій.

Для підтримки оптимального рівня ресурсів банк має перманентно підтримувати певну кількість готівки та високоліквідних активів.

Основні елементи з управління платоспроможністю:

- безперервний аналіз ліквідності банку;

- короткочасні прогнози щодо необхідності виконання зобов’язань;

- прогнози з використанням негативного сценарію розвитку;

- визначення потреби фінансової установи в грошах та високоліквідних коштах;

- оцінка ступеня впливу на платоспроможність операцій не в національній валюті.

Аналіз платоспроможності грає ключову роль в управлінні. Постійний моніторинг зміни ресурсної бази, виконання боргових зобов’язань позичальниками, прибутковості послуг, що надаються, величини власного капіталу дозволяє якісно контролювати ліквідність і своєчасно вживати заходів для її підтримки без шкоди доходу.

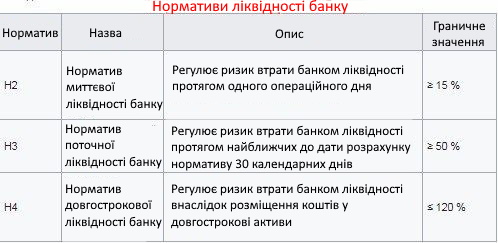

Нормативи ліквідності банку

Сьогодні для фінансових установ встановлено три обов’язкові максимально допустимі рівні втрати платоспроможності, іменовані нормативами. Основні характеристики зображені на малюнку вище.

Максимально допустимі значення втрати платоспроможності розраховуються за спеціальними математичними формулами. Нижче наведемо короткий опис кожного окремого нормативу та методів їх обчислення.

Н2 або миттєвий – регулює найбільшу можливість втрати платоспроможності фінустановою за один операційний день. Вираховується як найменше відношення кількості високоліквідних ресурсів до кількості пасивів, які можуть зажадати кредитори. Максимально допустима величина втрати неспроможна перевищувати 15%.

Н3 чи поточний – регулює максимальну можливість втрати установою платоспроможності протягом найближчого до розрахункової дати календарного місяця. Визначається за аналогічною з попереднім нормативом формулою, тільки тут максимально допустима величина втрати може досягати 50%, а кількість активів та пасивів береться з розрахунку, що вони можуть бути потрібні протягом наступних тридцяти днів.

Для розрахунку у формулі враховуються лише готівкові кошти та державні облігації, які перебувають у банківському портфелі.

Н4 чи довготривалий – регулює максимально допустимий рівень втрати банківською організацією платоспроможності внаслідок вкладення фінансових ресурсів у довгострокові активи. Визначається як максимально можливе співвідношення кредитних вимог фінансової організації з періодом виконання понад рік до особистого капіталу та зобов’язанням з терміном виконання понад рік.

Для довгострокового нормативу максимально можлива величина втрати не може перевищувати 120%.

Вкладникам важливо знати, що на початку 2016 року Нацбанк ухвалив ще один норматив – короткостроковий. Мінімально допустиме значення показника становило сімдесят відсотків. У січні 2019 року показник зріс на тридцять відсотків і тепер дорівнює 100%.

Дотримання нормативу насамперед поширюється на найбільш системно важливі кредитні спільноти, які є основними організаціями банківських груп.

У разі нестачі коштів для виплат центробанк відкриватиме установі платну кредитну лінію в рамках рефінансування.

Висновки

Bank of America – велика фінансова корпорація, що працює у сфері банківських послуг та управління інвестиціями. Акції холдингу торгуються на Нью-Йоркській біржі. Їхня ліквідність досить висока, але їх не можна назвати волатильним активом. Середньодобова зміна ціни паперів банку перебуває у межах 2-4%. Це дозволяє інвесторам з достатньою мірою точності визначати найбільш вигідну ціну для купівлі або продажу активу.

Ответы на популярные вопросы об акциях

Найчастіше падіння котирувань відбувається через погіршення економічних показників. Наявність боргових зобов'язань, судових позовів може негативно позначитися на вартості цінних паперів корпорації.

Маркером зростання цінних паперів є дані про збільшення прибутку корпорації, розширення сфери послуг, впровадження нових технологій.

Приватним особам дозволено купувати цінні папери за відсутності законодавчих обмежень до нерезидентів.

Майже 70% цінних паперів холдингу належить великим інституційним інвесторам.

Дивіденди виплачуються тільки тим інвесторам, які внесені до Реєстру компанії

Коментарі

Відгуки до цієї статті відсутні